월 5분 투자 점검으로 연 10% 수익? '게으른 포트폴리오' 전략 완전 해부

복잡한 차트 분석 없이 실업률 하나만 보고 투자 타이밍을 결정하는 '게으른 포트폴리오' 전략을 소개합니다. 50년 백테스트 데이터가 증명한 이 전략의 핵심 원리와 한국 시장 적용 시 주의점까지 꼼꼼히 분석했습니다.

투자를 잘하려면 '열심히' 해야 할까요?

많은 투자자들이 매일 차트를 들여다보고, 뉴스를 분석하고, 기업 실적 발표를 쫓습니다. 그런데 역설적이게도, 50년간의 데이터를 분석해보면 한 달에 단 5분만 투자 지표를 확인하고도 연평균 10% 이상의 복리 수익을 낼 수 있는 전략이 존재합니다.

이름부터 솔직한 이 전략, 바로 '게으른 포트폴리오(Lazy Asset Allocation)' 입니다.

오늘은 이 전략의 원리와 실제 백테스트 결과, 그리고 한국 시장에 적용할 때 반드시 알아야 할 함정까지 낱낱이 파헤쳐 보겠습니다.

먼저 알아야 할 기초: '영구 포트폴리오'란?

게으른 포트폴리오를 이해하려면, 그 출발점이 되는 영구 포트폴리오(Permanent Portfolio) 를 먼저 알아야 합니다.

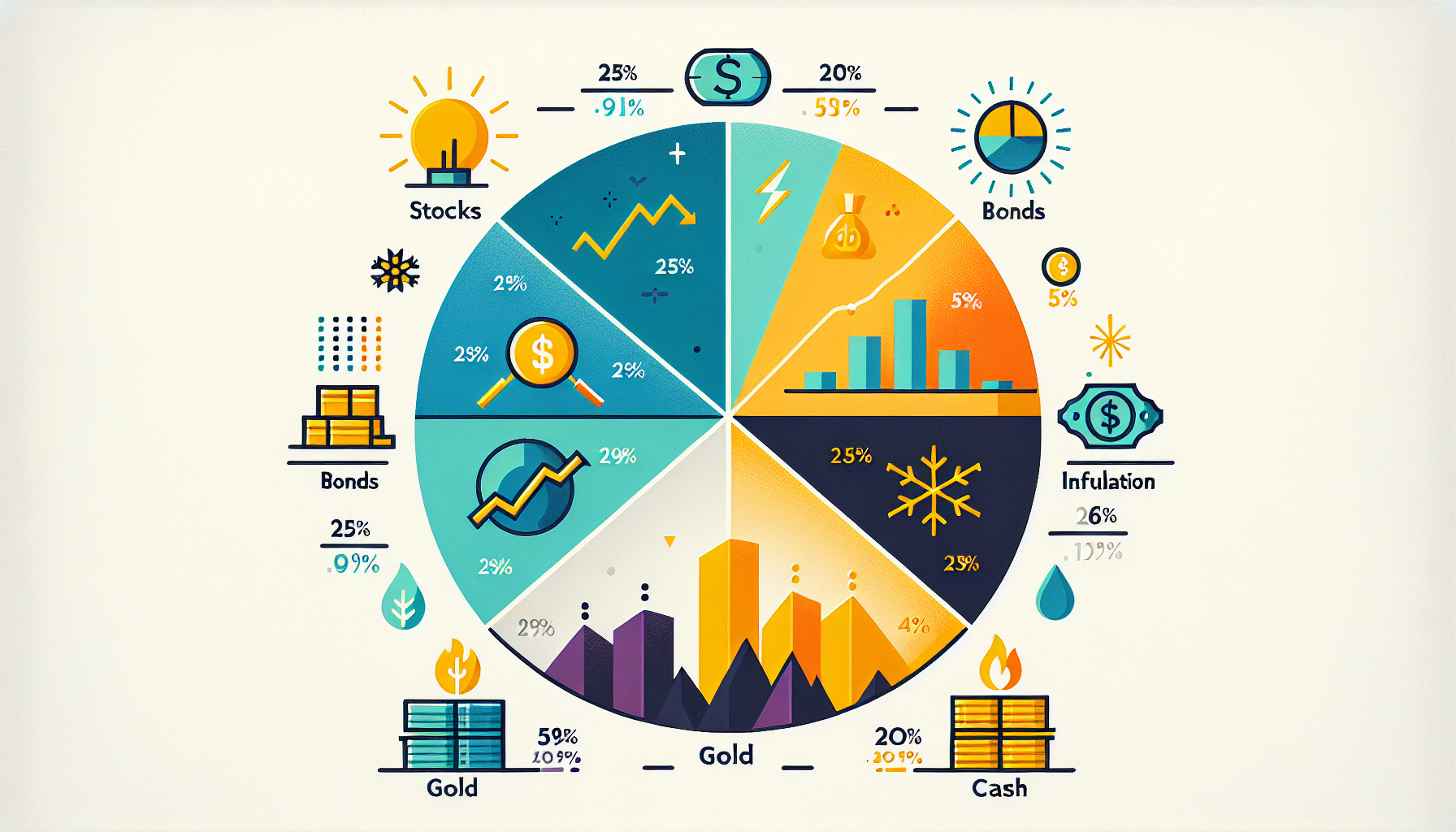

영구 포트폴리오는 자산을 딱 4가지로 나눠 각각 25%씩 균등하게 보유하는 전략입니다.

| 자산 | 비중 | 잘 작동하는 경제 상황 |

|---|---|---|

| 주식 | 25% | 호황기, 경제 성장기 |

| 채권 | 25% | 불황기, 금리 하락기 |

| 금 | 25% | 인플레이션, 위기 상황 |

| 현금 | 25% | 디플레이션, 불확실성 |

이 전략의 핵심 철학은 간단합니다. "어떤 경제 상황이 와도 포트폴리오 안의 어딘가는 오른다" 는 것이죠. 마치 사계절 옷을 모두 옷장에 걸어두는 것처럼, 어떤 날씨가 와도 입을 옷이 있는 구조입니다.

실제로 50년간 백테스트 결과, 영구 포트폴리오는 연평균 복리 수익률 8.7% 를 기록했고, 2008년 금융위기 같은 최악의 상황에서도 최대 손실(MDD, Maximum Drawdown)이 12.7% 에 그쳤습니다. 일반 주식 투자자들이 50% 넘게 손실을 봤던 시기에 말이죠.

MDD(Maximum Drawdown, 최대 낙폭): 고점 대비 가장 많이 떨어진 손실 폭을 의미합니다. MDD가 낮을수록 투자 중 심리적 고통이 적고 전략을 유지하기 쉽습니다.

'게으른 포트폴리오'의 핵심 아이디어: 현금을 더 똑똑하게 쓰기

영구 포트폴리오는 훌륭하지만 한 가지 약점이 있습니다. 바로 현금 25% 입니다. 현금은 변동성을 낮춰주는 쿠션 역할을 하지만, 그 자체로는 수익을 거의 만들어내지 못합니다.

그렇다면 이런 질문이 생깁니다.

"경기가 좋을 때는 현금 대신 더 공격적인 자산을 담고, 경기가 나쁠 때만 현금으로 피신하면 어떨까?"

바로 이것이 게으른 포트폴리오의 핵심입니다. 75%는 주식·채권·금으로 고정하고, 나머지 25%를 경제 상황에 따라 유연하게 스위칭하는 전략이죠.

스위칭 규칙은 이렇습니다:

- 호경기 + 상승장 → 25%를 나스닥(성장주) ETF에 투자

- 불경기 + 하락장 → 25%를 단기채권(현금성 자산)으로 전환

복잡하게 들리지만, 실제로 확인해야 할 지표는 딱 두 가지뿐입니다.

두 가지 신호등: 경기와 시장 방향을 어떻게 판단할까?

신호 1: 시장 방향 — 200일 이동평균선

이동평균선: 일정 기간 동안의 주가 평균값을 이은 선. 현재 주가가 이 선보다 높으면 상승 추세, 낮으면 하락 추세로 봅니다.

판단 방법은 매우 단순합니다.

- 오늘 주가가 200일 이동평균보다 높다 → 상승장

- 오늘 주가가 200일 이동평균보다 낮다 → 하락장

예를 들어, 200일 평균 주가가 200포인트인데 현재 주가가 215라면 상승장, 반대로 185라면 하락장으로 판단합니다. 이 정보는 어떤 주식 앱에서도 5초 만에 확인할 수 있습니다.

신호 2: 경기 방향 — 실업률 12개월 이동평균

미국 시장의 경우, 실업률이 경기를 판단하는 핵심 지표로 활용됩니다.

- 현재 실업률이 최근 12개월 평균보다 높다 → 불경기 신호

- 현재 실업률이 최근 12개월 평균보다 낮다 → 호경기 신호

코로나19 팬데믹처럼 실업률이 급격히 치솟는 시기는 명백한 불경기 신호입니다. 반대로 실업률이 역사적 저점을 유지하는 시기는 호경기로 볼 수 있죠.

최종 투자 결정표

| 경기 상황 | 시장 방향 | 투자 전략 |

|---|---|---|

| 호경기 | 상승장 | 주식 비중 확대 (나스닥 ETF 편입) |

| 호경기 | 하락장 | 기본 포트폴리오 유지 |

| 불경기 | 상승장 | 기본 포트폴리오 유지 |

| **불경기** | **하락장** | **주식 → 단기채권으로 전환** |

핵심은 불경기이면서 동시에 하락장일 때만 주식에서 빠져나온다는 점입니다. 둘 중 하나만 해당될 때는 섣불리 움직이지 않습니다.

50년 백테스트 결과: 숫자가 말해주는 것

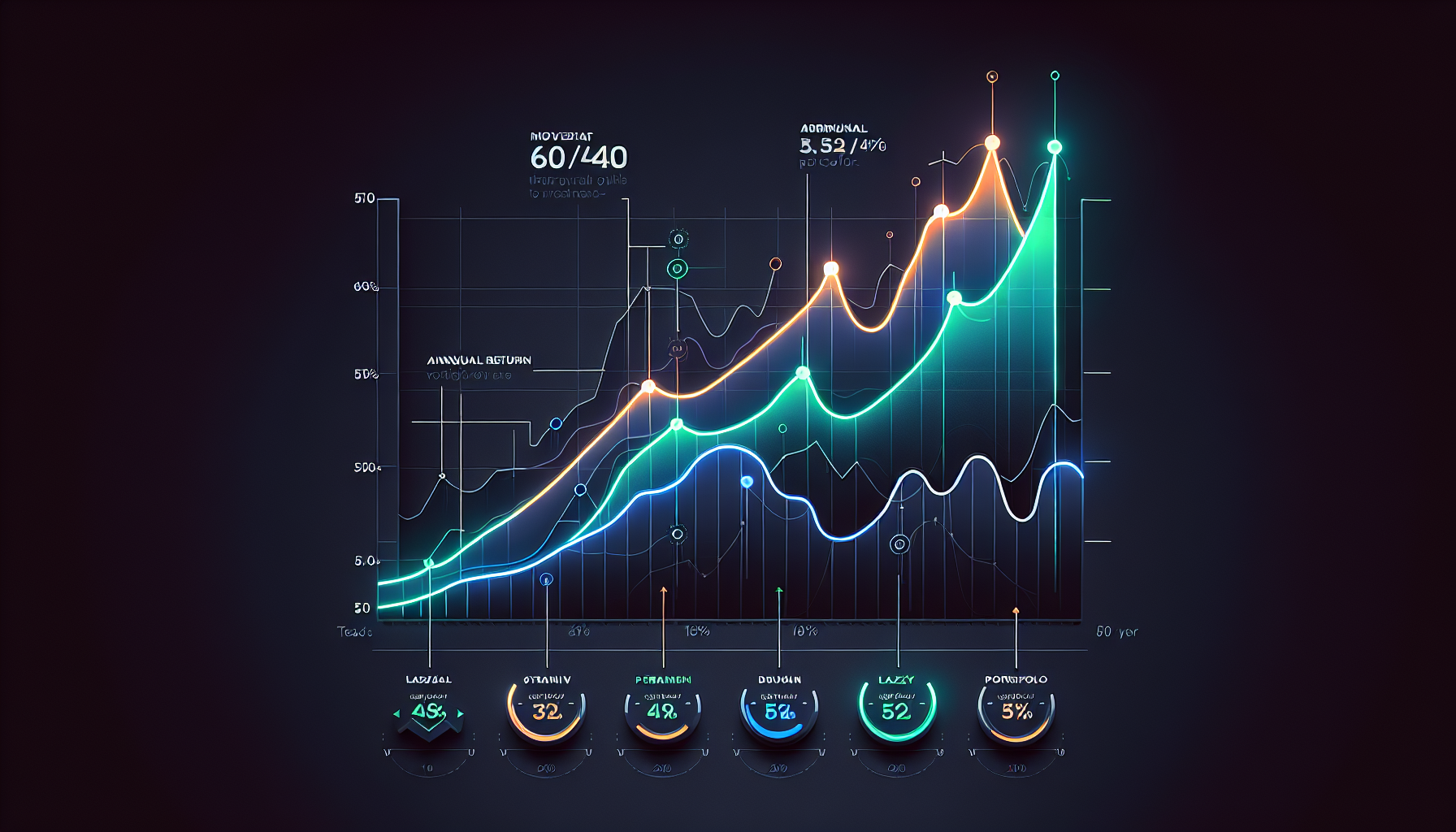

이 전략을 약 50년간 백테스트(과거 데이터로 전략을 시뮬레이션하는 것)한 결과는 다음과 같습니다.

| 전략 | 연평균 복리 수익률 | 최대 낙폭(MDD) |

|---|---|---|

| 6040 포트폴리오 (주식 60% + 채권 40%) | 약 9.5% | 약 29.5% |

| 영구 포트폴리오 (주식·채권·금·현금 각 25%) | 8.7% | 12.7% |

| **게으른 포트폴리오** | **10.7%** | **15.2%** |

게으른 포트폴리오는 영구 포트폴리오 대비 연 2%포인트 높은 수익률을 기록했습니다. 복리의 특성상 2%의 차이는 수십 년 후 엄청난 자산 격차로 벌어집니다.

특히 주목할 점은 최대 낙폭이 15.2% 에 그쳤다는 사실입니다. 1980년대 초반 금리 급등기, 1987년 블랙먼데이, 2000년 닷컴버블, 2008년 금융위기 등 역사적 위기를 모두 거쳤음에도 손실이 15%를 넘지 않았습니다.

또한 리밸런싱(자산 비중 재조정) 빈도도 평균 1년에 한 번 정도에 불과했습니다. 말 그대로 '게으르게' 관리해도 되는 전략인 셈이죠.

이 전략의 진짜 강점: '큰 손실 회피'

투자에서 손실 회피가 왜 중요한지, 숫자로 생각해보겠습니다.

- 100만 원이 50% 손실 → 50만 원

- 50만 원이 원금 회복하려면 100% 수익이 필요

반면 손실이 15%에 그쳤다면:

- 100만 원이 15% 손실 → 85만 원

- 85만 원이 원금 회복하려면 약 18% 수익만 필요

큰 손실을 피하는 것이 높은 수익률을 추구하는 것만큼, 아니 그 이상으로 중요한 이유가 바로 여기에 있습니다. 게으른 포트폴리오는 나스닥이라는 공격적 자산을 담으면서도, 위기 신호가 오면 재빨리 단기채권으로 갈아타 큰 하락을 방어하는 구조입니다.

⚠️ 중요한 경고: 한국 시장에는 그대로 적용하면 안 됩니다

이 전략을 코스피에 그대로 적용해 보면 놀라운 결과가 나옵니다. 안타깝게도 놀랍도록 나쁜 결과입니다.

미국 실업률 기반의 경기 판단 지표를 한국 코스피에 적용했을 때, 코스피 지수 자체보다 수익이 낮고 최대 손실은 50%에 달하는 처참한 성과가 나왔다는 분석이 있습니다.

왜 이런 차이가 생길까요?

- 한국 경제의 특수성: 한국은 수출 의존도가 높아 미국 내수 경기보다 글로벌 무역량, 반도체 사이클, 환율 등에 더 민감하게 반응합니다.

- 코스피의 특성: 코스피는 미국 시장과 다른 섹터 구성과 외국인 자금 흐름의 영향을 크게 받습니다.

- 지표의 시차: 미국에서 유효한 경기 선행 지표가 한국 시장에서는 시차가 다르게 나타날 수 있습니다.

따라서 이 전략을 한국 시장에 적용하려면, 한국 경제에 맞는 별도의 지표를 발굴하고 검증하는 작업이 선행되어야 합니다. 예를 들어 수출 증감률, 한국 제조업 PMI(구매관리자지수), 원달러 환율 추세 등이 후보가 될 수 있습니다.

실전 활용 시나리오

이런 상황이라면 이렇게 활용하세요:

시나리오 A — 미국 ETF 중심으로 투자하는 경우

- 매월 초 미국 실업률 발표(보통 매월 첫 번째 금요일) 확인

- S&P500 또는 나스닥 ETF의 200일 이동평균 확인

- 두 조건 모두 '불경기 + 하락장'이면 나스닥 ETF 비중을 단기채권 ETF(예: 미국 단기국채 ETF)로 교체

- 조건이 해소되면 다시 나스닥 ETF로 복귀

시나리오 B — 한국 시장 투자자의 경우

- 미국 실업률 지표를 그대로 쓰지 말고, 한국 수출 증감률이나 제조업 경기지수 등 한국에 맞는 지표를 별도로 검증한 후 활용

- 검증 없이 적용하면 오히려 손실이 커질 수 있으므로 주의

핵심 정리

- 🧩 게으른 포트폴리오는 영구 포트폴리오(주식·채권·금·현금 각 25%)를 기반으로, 경기와 시장 방향에 따라 나머지 25%를 나스닥 또는 단기채권으로 유연하게 스위칭하는 전략입니다.

- 📊 두 가지 신호만 확인하면 됩니다: ① 200일 이동평균 대비 현재 주가(시장 방향), ② 12개월 평균 대비 현재 실업률(경기 방향).

- 💡 불경기 + 하락장이 동시에 올 때만 주식에서 빠져나오는 것이 핵심 규칙입니다. 하나의 조건만으로는 움직이지 않습니다.

- 📈 50년 백테스트 기준 연평균 복리 수익률 10.7%, 최대 낙폭 15.2%로 수익과 안정성을 동시에 확보했습니다.

- ⚠️ 한국 시장에는 미국 지표를 그대로 적용하면 안 됩니다. 한국 경제 특성에 맞는 지표를 별도로 발굴하고 검증하는 과정이 반드시 필요합니다.